La BRI presenta una visione del futuro sistema monetario

- Un sistema monetario basato sui beni pubblici forniti dalle delle banche centrali, con al centro una versione digitale della moneta sovrana, potrebbe favorire l'innovazione salvaguardando al tempo stesso la stabilità e la sicurezza.

- Nell'ambito di un sistema monetario a due livelli, le valute digitali delle banche centrali e i sistemi di pagamento veloci potrebbero migliorare l'efficienza e l'inclusione finanziaria, garantendo al contempo la privacy dei dati.

- Le recenti turbolenze nell'universo delle criptovalute riportano all'attenzione le vulnerabilità finanziarie di queste ultime, ma le loro carenze strutturali più profonde sono evidenti da tempo, avverte la Relazione.

La Banca dei Regolamenti Internazionali (BRI) ha presentato oggi un progetto per un futuro sistema monetario digitale. In un capitolo speciale della sua Relazione economica annuale 2022, la BRI afferma che un sistema basato su una rappresentazione digitale della moneta della banca centrale potrebbe combinare l'innovazione con attributi essenziali quali sicurezza, stabilità, responsabilità, apertura ed efficienza. Tale sistema sarebbe in grado di adattarsi costantemente per servire l'interesse pubblico. Questa visione ha come elemento fondante la fiducia nelle banche centrali, con al centro una versione digitale delle valute sovrane.

La Relazione esamina i limiti strutturali delle criptovalute e della finanza decentralizzata (decentralised finance, DeFi), evidenziando i rischi insiti nella loro architettura. Le recenti turbolenze di mercato e il crollo dei prezzi dei principali stablecoin confermano che le criptovalute non sono una moneta solida1. Gli intermediari non regolamentati o non conformi e i limiti strutturali che impediscono la scalabilità di tali valute introducono nuovi rischi finanziari. Sebbene innovazioni come la capacità di programmare pagamenti e trasferimenti rappresentino esempi delle possibilità tecnologiche, esse non sono in grado di soddisfare i requisiti di alto livello, come sicurezza, responsabilità, efficienza, inclusione e apertura, di un sistema monetario digitale funzionale.

Una versione digitale della moneta emessa dalla banca centrale potrebbe fornire molte delle caratteristiche offerte dalle criptovalute e dagli stablecoin. Essa potrebbe poggiare su un solido ancoraggio nominale ed evitare i limiti strutturali e i rischi delle criptovalute, tra cui la congestione, le commissioni elevate, la frammentazione e lo pseudo-anonimato, elementi che possono inoltre favorire gli abusi e le attività illecite.

I recenti progressi compiuti nel settore delle valute digitali all'ingrosso e al dettaglio delle banche centrali (CBDC) e nei sistemi di pagamento rapido al dettaglio potrebbero costituire la base di un futuro sistema monetario adattabile che favorisca l'innovazione del settore privato, consentendo al contempo una maggiore inclusione finanziaria e il controllo dei dati da parte degli utenti.

"L'innovazione non è solo una parola d'ordine o una moda del momento. Essa non deve mai perdere di vista le esigenze concrete degli utenti dell'economia reale", ha dichiarato Hyun Song Shin, Consigliere Economico e Capo della Ricerca della BRI. "Le banche centrali mirano a spingersi oltre le frontiere del possibile, adottando nuove capacità e garantendo al contempo la stabilità e l'interoperabilità dei servizi finanziari a livello nazionale e internazionale".

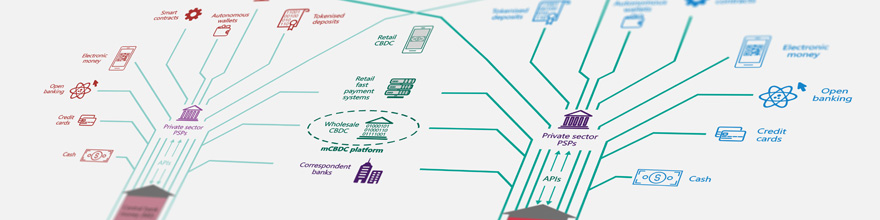

La BRI sostiene che il futuro sistema monetario dovrebbe consistere nella fusione di nuove capacità attorno al nucleo di fiducia fornito dalla banca centrale. Il settore privato fornirà attività rivolte ai clienti con nuove funzionalità, come la tokenizzazione della moneta e degli strumenti finanziari e i pagamenti istantanei al dettaglio attraverso nuove interfacce. Questa combinazione potrebbe portare a una riduzione dei costi, una maggiore inclusione finanziaria, un maggiore controllo degli utenti sui dati finanziari, una migliore integrità e un'attività transfrontaliera fluida, contribuendo a superare le carenze degli assetti attuali. Tali innovazioni potrebbero aprire un nuovo capitolo del sistema monetario mondiale.

"Si potrebbe pensare al futuro sistema monetario come ad un albero, il cui solido tronco è la banca centrale. Questo albero vanta un ecosistema ricco e vivace di fornitori di servizi del settore privato al servizio degli utenti per soddisfare i loro bisogni economici. L'ecosistema è radicato, in senso figurato, nel sistema di regolamento del bilancio della banca centrale", ha aggiunto Shin.

Per progettare e costruire questo futuro sistema monetario si stanno compiendo notevoli sforzi. Le banche centrali cooperano tra loro, così come con altre autorità pubbliche e con il settore privato, per ampliare le capacità del sistema monetario e giungere a una fluida integrazione transfrontaliera. La BRI sostiene questi sforzi con ricerche e sperimentazioni, adempiendo al suo mandato in materia di regolamenti internazionali e al suo ruolo di forum per la cooperazione internazionale e l'innovazione tra le banche centrali.

Il capitolo comprende anche:

- Una sintesi dei limiti strutturali che impediscono alle blockchain di elaborare un elevato volume di transazioni al secondo, come invece sono in grado di fare altri sistemi di pagamento pubblici e privati.

- Una descrizione dei migliori approcci regolamentari ai rischi connessi alle criptovalute e alla DeFi.

- Una discussione su come i sistemi di distributed ledger technology autorizzati possano utilizzare la moneta delle banche centrali.

- Spunti su come progettare CBDC al dettaglio che supportino l'inclusione finanziaria.

Questo capitolo è pubblicato il 21 giugno, in anticipo rispetto alla Relazione economica annuale completa e alla Relazione annuale BRI, pubblicate il 26 giugno.

1 La data limite per l'aggiornamento dei dati economici e di mercato utilizzati nel rapporto era il 30 maggio.