La BRI présente une vision du système monétaire futur

- Un système monétaire reposant sur des biens publics de banque centrale, fondé sur une version numérique de la monnaie souveraine, pourrait encourager l'innovation tout en préservant la stabilité et la sécurité, indique la Banque des Règlements Internationaux dans son Rapport économique annuel.

- Dans le cadre d'un système monétaire dual, les monnaies numériques de banque centrale et les systèmes de paiement rapide pourraient accroître l'efficacité et l'inclusion financière, tout en renforçant la confidentialité des données.

- Les récentes turbulences dans l'univers des cryptomonnaies rappellent que celles-ci présentent des vulnérabilités financières, même si leurs carences structurelles plus profondes sont manifestes depuis un certain temps déjà.

La Banque des Règlements Internationaux (BRI) a présenté aujourd'hui l'ébauche d'un futur système monétaire numérique. Dans un chapitre spécial de l'édition 2022 de son Rapport économique annuel, la BRI observe qu'un système ancré dans une représentation numérique de la monnaie de banque centrale pourrait associer l'innovation aux propriétés essentielles que sont la sûreté, la stabilité, la responsabilité, l'ouverture et l'efficacité. Un tel système serait à même de s'adapter en permanence dans l'intérêt du public. La vision que livre la BRI du système monétaire futur s'appuie sur la confiance dans les banques centrales et a pour fondement une version numérique des monnaies souveraines.

Le rapport analyse les limites structurelles des cryptomonnaies et de la finance décentralisée (decentralised finance, DeFi), décrivant les risques inhérents à leur conception. Les récentes turbulences sur les marchés et l'effondrement des prix des principaux cyberjetons indexés – ou « stablecoins » – rappellent que les cryptomonnaies ne sont pas des monnaies stables1. Les intermédiaires non régulés ou non conformes, de même que les limites structurelles qui empêchent l'extensibilité de telles monnaies, s'accompagnent de nouveaux risques financiers. Si des innovations comme la capacité de programmer des paiements et des transferts laissent entrevoir des possibilités technologiques, elles ne peuvent pas satisfaire les exigences de haut niveau que sont la sûreté, la responsabilité, l'efficacité, l'inclusion et l'ouverture, nécessaires à un système monétaire numérique utilisable.

Une version numérique de la monnaie émise par les banques centrales pourrait présenter bon nombre des caractéristiques offertes par les cryptomonnaies et les stablecoins. Ce type de monnaie pourrait posséder un point d'ancrage nominal solide et éviter les limites structurelles et les risques des cryptomonnaies, notamment la saturation, les frais élevés, la fragmentation et le pseudo-anonymat, des spécificités qui facilitent aussi les abus et les activités illicites.

Les avancées récemment réalisées dans les monnaies numériques de banque centrale (MNBC) de gros et de détail et dans les systèmes de paiement de détail rapide pourraient servir de base à un système monétaire futur adaptable, qui encourage l'innovation dans le secteur privé tout en améliorant l'inclusion financière et le contrôle par les utilisateurs de leurs données.

« L'innovation n'est pas juste un mot en vogue ou une mode passagère, déclare Hyun Song Shin, Conseiller économique et Chef de la recherche de la BRI. Elle ne doit jamais perdre de vue les besoins concrets des utilisateurs dans l'économie réelle. Les banques centrales cherchent à repousser les frontières du possible, en acquérant de nouvelles capacités et en veillant à ce que les services financiers soient stables et interopérables à l'échelle nationale et internationale. »

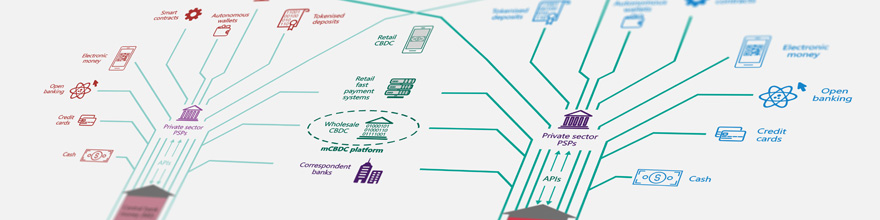

Pour la BRI, le système monétaire futur devrait consister en une fusion de nouvelles capacités avec la confiance fondamentale que suscitent les banques centrales dans la monnaie. Le secteur privé offrira de nouvelles fonctions aux activités d'interaction avec la clientèle, telle que la conversion en jetons (« tokenisation ») de la monnaie et des instruments financiers, et les paiements de détail instantanés, au travers de nouvelles interfaces. Cette association pourrait conduire à une baisse des coûts, une plus forte inclusion financière, un contrôle accru de leur données par les utilisateurs, une meilleure intégrité et une fluidité des activités transfrontières, remédiant ainsi aux insuffisances des dispositifs actuels. De telles innovations pourraient ouvrir un nouveau chapitre pour le système monétaire mondial.

« Ce système monétaire futur pourrait être comparé à un arbre doté d'un tronc solide que constituent les banques centrales. L'arbre est riche d'un écosystème dynamique, celui des fournisseurs de services du secteur privé qui permettent aux utilisateurs de satisfaire leurs besoins économiques. Cet écosystème s'enracine, au sens figuré, dans le règlement au bilan de la banque centrale », ajoute Hyun Song Shin.

D'importants efforts sont déployés pour concevoir et bâtir ce système monétaire futur. Les banques centrales travaillent ensemble, ainsi qu'avec d'autres autorités publiques et le secteur privé, en vue d'accroître les capacités du système monétaire et de permettre une intégration transfrontière fluide. La BRI soutient ces efforts en menant des recherches et des expérimentations, remplissant son mandat en matière de règlements internationaux et jouant son rôle de forum pour la coopération internationale et l'innovation des banques centrales.

Le chapitre spécial comprend également :

- une synthèse des limites structurelles empêchant les chaînes de blocs de traiter un volume élevé de transactions par seconde, au contraire d'autres systèmes de paiement publics et privés ;

- une ébauche des meilleures approches réglementaires concernant les risques des cryptomonnaies et de la finance décentralisée ;

- une discussion sur la manière dont les systèmes de technologie de registre distribué fermés (« permissioned ») peuvent utiliser la monnaie de banque centrale ;

- des précisions sur la manière dont les MNBC de détail peuvent être conçues pour soutenir l'inclusion financière.

Ce chapitre est publié le 21 juin, suivi du Rapport économique annuel dans son intégralité et du Rapport annuel le 26 juin. Ces publications seront disponibles en anglais uniquement.

1 Les données économiques et de marché qui ont servi à la rédaction du rapport ont été arrêtées au 30 mai.